ESG HKScanissa

> Tutustu ESG-kyselylomakkeeseemme (englanniksi)

> HKScan on vastuullinen sijoituskohde

> Lue lisää yritysvastuustamme

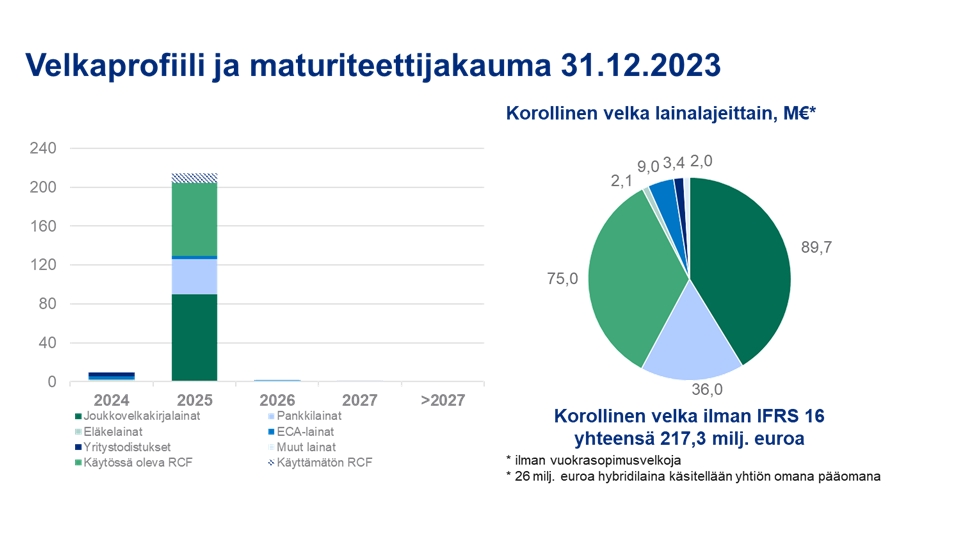

Joukkovelkakirjalaina 2025, liikkeeseen laskettu määrä 90,0 miljoonaa euroa

HKScan laski maaliskuussa 2021 liikkeelle senioriehtoisen 90 miljoonan euron suuruisen vakuudettoman joukkovelkakirjalainan. Nelivuotinen joukkovelkakirjalaina erääntyy 24.3.2025, sen kiinteä vuotuinen korko on 5,000 prosenttia ja joukkovelkakirjalainan emissiokurssi on 100,00 prosenttia.

Joukkovelkakirjalainasta saatavat varat käytettiin osittain yhtiön 21.9.2022 erääntyvien 135,0 milj. euron 2,625 prosentin kiinteäkorkoisten, vakuudettomien, senioriehtoisten velkakirjojen osittaiseen takaisinostoon. Loppuosa saatavista varoista voidaan käyttää HKScanin yleisiin rahoitustarpeisiin.

Nordea Bank Abp ja OP Yrityspankki Oyj toimivat joukkovelkakirjalainan liikkeeseenlaskun koordinaattoreina ja yhdessä Danske Bank A/S:n ja DNB Bank ASA, Ruotsin sivuliikkeen kanssa joukkovelkakirjalainan liikkeeseenlaskun pääjärjestäjinä.

> Lue lisää ja tutustu uusien velkakirjojen listalleottoesitteeseen

Hybridilaina, ulkona oleva määrä 25,9 miljoonaa euroa

HKScan Oyj laski syyskuussa 2018 liikkeelle 40 miljoonan euron hybridijoukkovelkakirjalainan. Kesäkuussa 2019 osakeannin yhteydessä toteutettujen konversioiden jälkeen hybridilainan koko on 25,9 miljoonaa euroa. Hybridilainan kuponkikorko on kiinteä 8,00 prosenttia vuodessa, mutta se määrittyy uudestaan viiden vuoden välein hybridilainan liikkeeseenlaskupäivästä alkaen.

Lainalla ei ole määrättyä eräpäivää, mutta HKScanilla on oikeus lunastaa laina takaisin ensimmäistä kertaa viiden vuoden kuluttua hybridilainan liikkeeseenlaskupäivästä sekä tätä seuraavina vuotuisina koronmaksupäivinä.

Liikkeeseen laskettava hybridilaina vahvistaa HKScanin pääomarakennetta ja rahoitusasemaa. Hybridilainalla kerättävät nettovarat käytetään yleisiin liiketaloudellisiin tarpeisiin.

Lue lisää: Avaintietoasiakirja